我国对外直接投资这十年:历程、动因与前景

2014年以来,我国对外直接投资(odi)规模从快速增长走向阶段性调整,投向区域从香港地区一枝独秀到香港为主、兼顾多元化,并且不同国家和地区投资出现分化,在具体投资行业方面,以租赁和商业服务业为主,其他行业也得到较快发展,对外投资方式从跨国并购转向绿地投资。我国odi快速发展既是经济发展、产业升级、国际环境变化下的必然,也是战略布局、政策推动与企业发展的共同选择。未来,我国odi机遇和挑战并存,需要持续营造良好环境支持“出海”企业抓住机遇、稳健扩大出海版图,为经济发展和转型提供助力。

我国odi发展历程与特征

伴随改革开放,在引进外资的同时,我国企业也走出国门、走向世界。在经历早期尝试探索(1978—2000年)和快速发展(2001—2013年)后,我国odi经历了迅速增长(2014—2016年)和阶段性调整(2017年至今)。2014年以来,我国odi无论是总量规模、区域分布,还是行业特征、投资方式在不同时期呈现出不同的发展特征。

总量特征:从高速增长走向调整

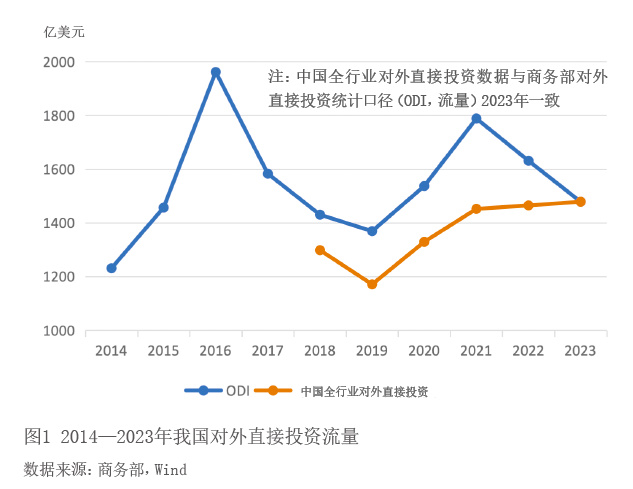

根据商务部数据,2014—2016年,我国odi流量实现迅速增长,相对前一年分别增加153亿美元、225亿美元和505亿美元,2016年达到峰点1961.5亿美元,年均增速约23%。2017年之后,由于中美经贸摩擦、逆全球化、新冠疫情等影响,我国odi冲高回落,2017—2023年平均规模维持在1545亿美元左右,我国odi处于阶段性调整阶段。根据商务部、国家外汇管理局联合公布的中国全行业对外直接投资简明统计,在经历了2019年的低点后,我国odi稳步回升,表现出较强韧性(见图1)。

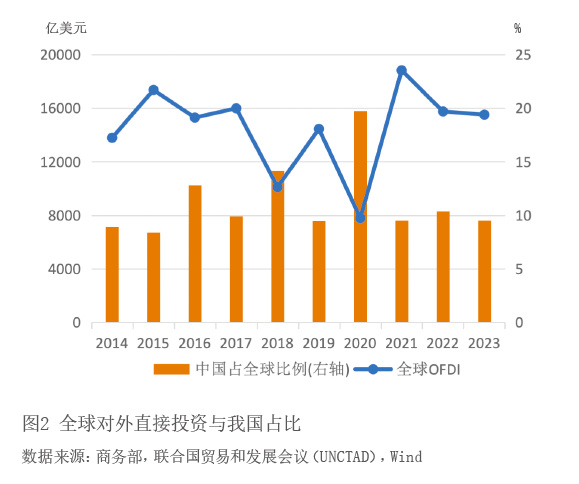

根据联合国贸易和发展会议(unctad)数据,2008—2015年,全球对外直接投资(unctad使用ofdi表示对外直接投资,为不引起歧义,本文统称odi)一直处于国际金融危机期间走低后的回升阶段(2015年的规模只占2007年高点的79%),2015年之后开始趋势性下降,2020年触底达到7795亿美元,2021年短暂回升后又开始下降,发展乏力且不稳定。从排名来看,我国odi体量在2014年之后在全球经济体排名位于前三位,体现出我国odi的强大实力和动能,特别是在2020年全球odi下降情况下,我国odi仍保持活力,排名冲高至全球第一位。从全球占比来看,从2014年开始,我国odi占比不断提升,不过起伏较大,总体占比维持在10%(见图2)。

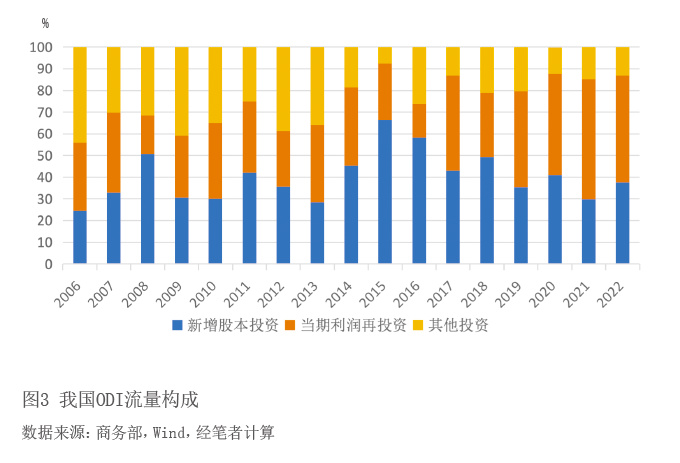

这十年我国odi构成也发生了积极变化。一是从资金来源看(见图3),2015年以后,我国odi新增股本投资占比从最高点66.4%下降到2022年37.5%;与之相对应,我国企业海外投资当期利润再投资占比不断扩大,从2015年26%提升到2022年的49.3%;二者总和在2022年达到86.8%,第三类其他投资(主要是债务投资)仅占13.2%。这说明我国企业海外投资粘性和信心越来越强,扎根当地的趋势越来越明显。二是从资金投向来看,我国以非金融投资为主,金融类投资占比相对较低,2014—2022年海外金融类投资平均占比约为13.3%,这既是发挥我国实体经济相对优势的选择,也与我国宏观政策、企业发展和产业升级相一致。

投资区域:中国香港之外的多元与分化

一直以来,我国香港是我国odi主要目的地,占比最高(2014—2021年平均占比59.2%)且相对稳定,因此,境内对香港地区的投资趋势与我国odi总体表现较为一致,2014—2016年境内对香港地区投资快速增长达到顶点1136亿美元后,总体回落;新冠疫情后至今仍保持正增长。

在我国香港之外,我国对美国、欧盟、澳大利亚等经济体的odi均在2016年达到高点后回落:对照2016年、2021年两个时间节点,美国从169.8亿美元下降至54.9亿美元,下降幅度68%;欧盟从99.9亿美元降至67.8亿美元,降幅32%;澳大利亚从41.9亿美元降至21.3亿美元,降幅49%。形成对比的是东盟,作为最佳友岸、近岸区域,我国对东盟投资金额从2014年98.1亿美元提高到2021年的195.3亿美元,年均增速18.8%,除个别年份(2016年、2019年)略有下降,我国对东盟odi快速增长,尤其是新冠疫情后对东盟投资的热度更高。我国对墨西哥odi规模有限,但从2022年起,增长势头迅猛,墨西哥是我国企业规避中美经贸摩擦和长臂管辖的重要中转地。此外,得益于共建“一带一路”倡议与相关政策支持,我国对共建“一带一路”国家投资额实现了较为平稳增长,从2015年148.2亿美元增长到2022年209.7亿美元,在我国odi占比也在2016年短暂回落后逐渐回升,并稳定在14.9%左右的水平。

行业演化:清晰的总体趋势和多变的国家特征

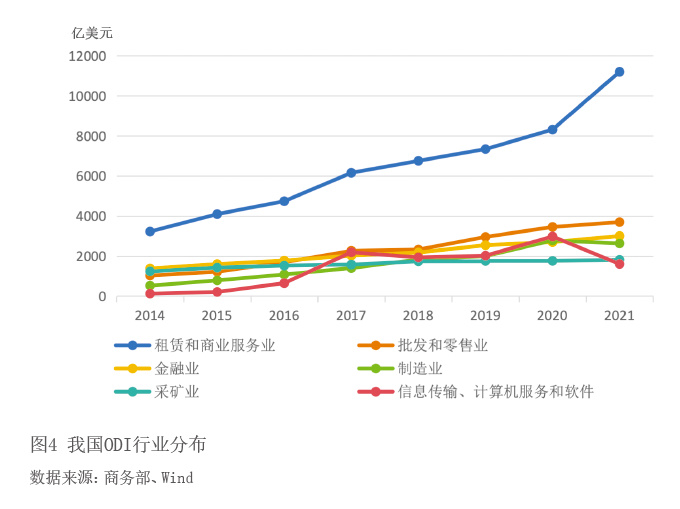

一直以来,租赁和商业服务业是我国odi最早进入也是发展最成熟的细分领域(见图4),截至2021年末,其odi存量远远高于其他细分行业,达到11200亿美元;排名第二和第三位的是批发和零售业以及金融业,其odi存量分别达到3696亿美元和3004亿美元,不过增幅较小;排名第四位的制造业是近年来的投资热点,2014—2021年平均增速约27.3%,不过2020年以来增速有所放缓;排名第五位的采矿业,在2008—2014年间突飞猛进,随着供给侧改革和国际环境变化,2015年之后我国对采矿业的投资进入相对冷静期,odi存量变化相对不大;排名第六位的是信息传输、计算机服务和软件业,2013年之前规模一直很小,2014年突破百亿美元后迅速增加,2020年到达高点2979亿美元,尽管之后规模回落,但表明我国在该领域开始形成国际竞争力。

从odi流量看,不同行业在不同国家具有显著差异且随着时间推进出现变化。例如,对美各细分领域的投资均在2016年后严重下滑,制造业从2016年60亿美元降到2021年的17.8亿美元,降幅70%;信息传输、计算机服务和软件业从49.3亿美元降到-18.3亿美元;批发和零售业、科学研究、技术服务和地质勘查业总体保持稳健,但规模相对较小。东盟最显著的变化发生在三个行业,制造业强势崛起,2007—2021年平均增速27.4%,2021年投资规模达86.2亿美元,批发和零售业尽管2019—2020年有所回落,但从2021年又重拾增长趋势,显示出其与制造业的互补性,租赁和商务服务业在2015年冲高至66.7亿美元后回落,2016—2021年保持在16.8亿美元/年的投资规模。

投资方式:从跨国并购到绿地投资

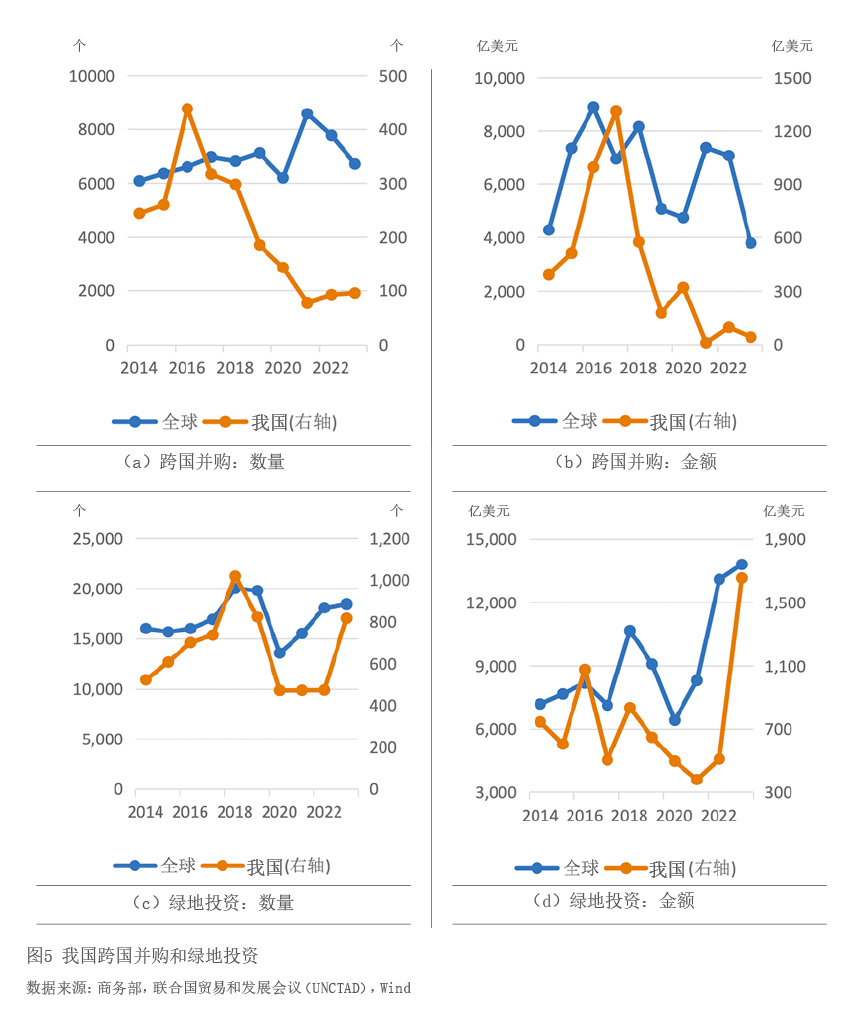

我国海外跨国并购在2016年以后陷入低谷,无论是项目数量还是项目金额都与全球趋势有较大背离(见图5-a、图5-b),平均单个项目并购金额(当年总金额除以当年总项目数)从2017年的相对高点4.1亿美元下滑至2023年的不足0.5亿美元,其背后既有国际环境变化带来的影响,也有中国企业主动应变的考量,中国企业对外投资从跨国并购为主转向绿地投资为主。

与跨国并购中企业兼并或收购东道国已有的企业不同,绿地投资需要在东道国新设企业,尽管对出海企业要求更高,但相对跨境并购,绿地投资能够更好规避投资审批和技术限制等障碍。图5-c显示我国绿地投资数量与全球变化趋势较为一致;图5-d显示我国绿地投资金额在2021年探底后回升较快,特别是2023年相比2022年有大幅提高,达到1654亿美元。

我国企业对外投资动因分析

我国经济的持续增长和结构转型

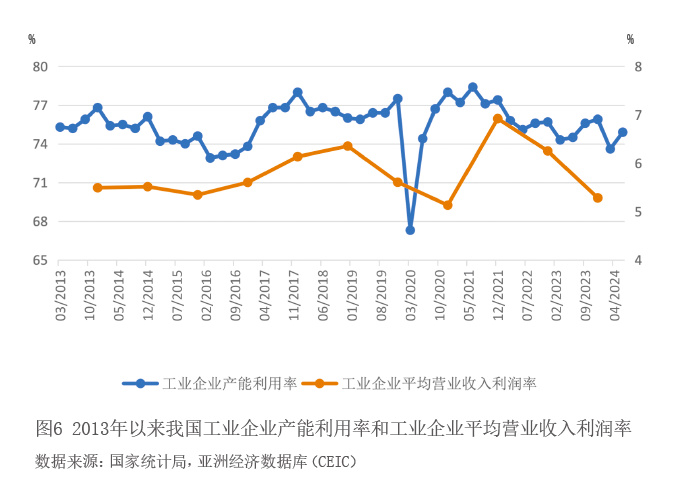

改革开放以来,我国经济取得了举世瞩目的成就,国内生产总值(gdp)从1978年的约3600亿美元增长到2023年的约126万亿美元,年均复合增速高达13.9%,特别是加入世界贸易组织(wto)之后,我国经济总量实现了质的跨越,2010年超越日本成为全球第二。我国逐步成为全球唯一一个拥有联合国产业分类中全部工业门类的国家,形成了强大的产能,国内企业竞争激烈。2014—2016年以及2022年第二季度以来,我国工业企业产能利用率的下降正好对应我国odi的上升,同时也对应了激烈竞争下的工业企业平均利润率走低(见图6)。这一方面迫使我国经济结构性转型(降低成本、增加收益),实现产业升级和可持续发展,另一方面也促使我国企业寻找海外市场,回避本土市场的激烈竞争,降低对单一市场的依赖风险。

国家战略和政策法规支持

20世纪90年代后,我国提出将“引进来”和“走出去”有机结合,投资体制改革步伐加快,境外投资发展逐渐上升至国家发展战略高度。2013年我国提出共建“一带一路”倡议。作为构建人类命运共同体的重大实践,共建“一带一路”从国家层面联通我国企业与共建国家交流和合作,对我国企业“走出去”意义重大。在此背景下,系列政策相继出台。2014年,国家发展和改革委员会出台《境外投资项目核准和备案管理办法》,对规范境外投资和促进对外发展起到了重要作用,商务部颁布《境外投资管理办法(2014年版)》,2015年,国家外汇管理局发布《关于进一步简化和改进直接投资外汇管理政策的通知》,将对外直接投资项下外汇登记改由银行办理,基本取消境内机构“走出去”在汇兑环节的行政审批,对外直接投资实现基本可兑换。在上述主要政策发力下,我国odi快速发展。与此同时,中国人民银行、外交部、国务院国有资产监督管理委员会等部委结合外部形势变化与市场发展,出台了系列政策,我国境外投资管理制度进一步发展和完善,在便利企业“走出去”的同时,也加强了对境外投资企业的引导和监管。

政府推动和产业转型

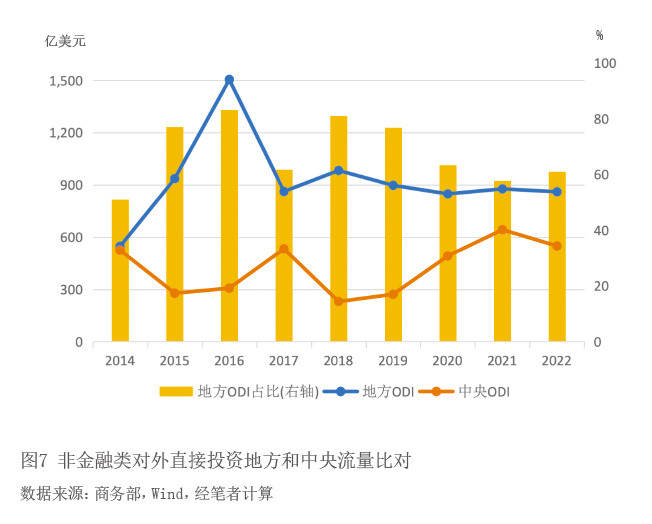

长期以来,国有企业是我国odi的中坚力量。2014年之前,中央企业在odi中起主导作用,这一阶段主要是大型央企走出国门,在能源、基础设施、大型工程等方面“走出去”,地方企业处于相对跟随的角色;2014年之后,地方企业odi超过中央企业并迅速提升,2016年之后有所回落和下降,尽管仍然高于中央企业,但中央企业在地方企业下降的同时odi有所增加,对地方企业形成一定的支持,中央企业所占份额维持在40%左右(见图7)。

企业“走出去”或是缓解出口风险的潜在工具

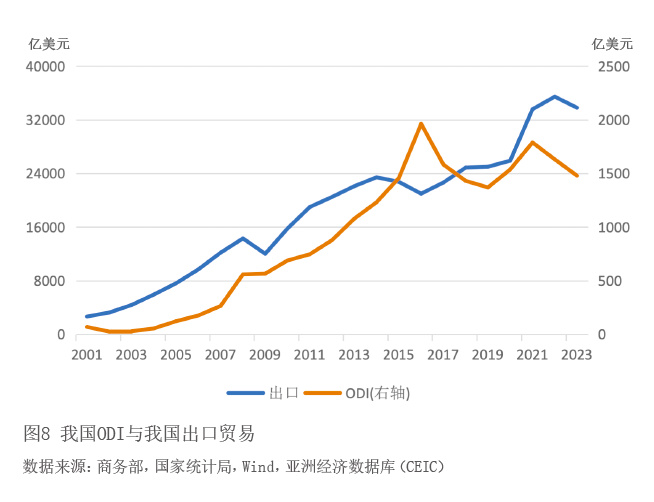

2018年中美经贸摩擦以来,美欧等经济体相关贸易保护主义措施对我国外贸企业形成冲击,2022年乌克兰危机引发全球地缘政治变局,对全球产业链造成破坏。面对外部环境挑战,我国外贸出口承受压力,企业积极寻求海外投资,并自觉带动上下游产业链一同出海。有观点认为,我国odi是在复杂国际环境下对我国出口贸易的替代。但从宏观总量来看,出海对出口的替代言之尚早。图8显示,除2016年odi和出口有较为显著的替代关系——出口下降的同时odi有较大提升,其他时间二者实际上为同向变动关系。即使是2016年,由于odi需要时间,能够在出口下降的同时迅速转向odi实际上存在问题。因此,我国企业“出海”仍然是我国经济的内在驱动,短期内要实现对出口的替代并不现实。但长期来看,如果国际关系不能有效改善,“出海”最终可能成为缓解我国企业出口贸易风险的工具。

我国odi的发展空间和对我国经济的重要意义

由于国内外环境变化,2018年以来我国odi增长较为缓慢,但这并不意味着odi发展陷入瓶颈,相反,通过与美国、日本、韩国、我国台湾等相关指标对比发现,我国odi发展空间仍然较大。

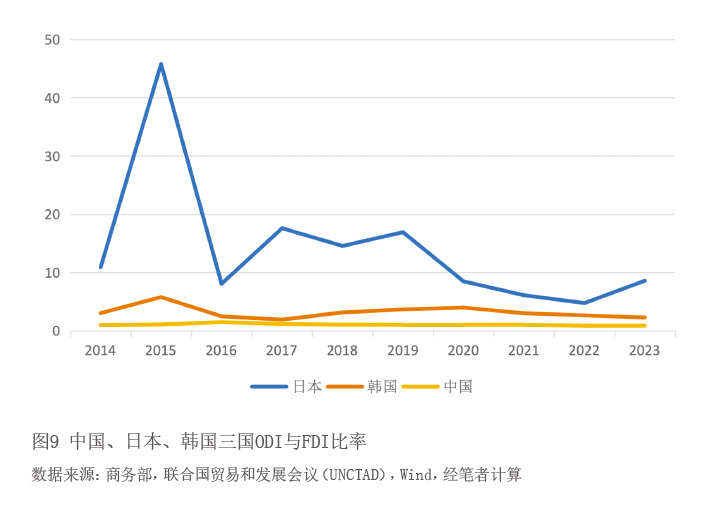

首先,从odi与外商直接投资(fdi)的关系来看。我国在2014年以前odi流量一直小于fdi,属于资本净进口国;但从2015年开始,odi和fdi总量相当,odi/fdi比例在1附近徘徊。从历史经验来看,以日本和韩国为例,odi最终将超过fdi,并且与fdi的差距会拉大,日本和韩国odi/fdi比例2014—2023年平均为14.2和3.2,相比之下,我国odi的增长仍有空间(见图9)。

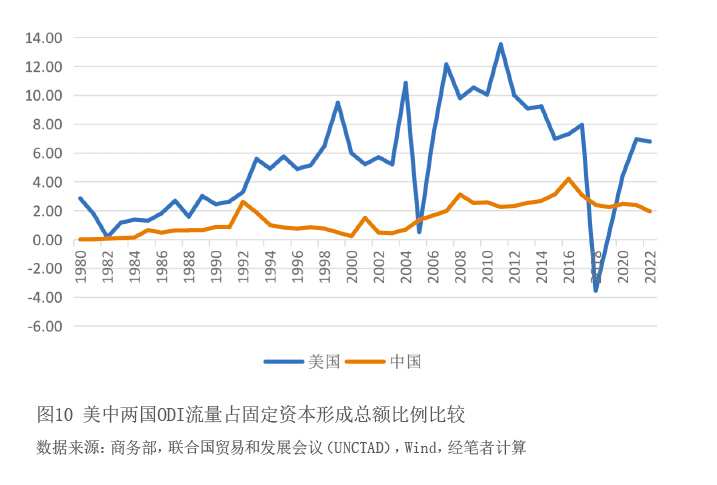

其次,从odi流量占当期固定资本形成总额比例来看(见图10)。以美国为例,1980—2022年期间,虽然个别年份该比例较低甚至为负数,但平均为5.4%,2011年甚至达到峰值13.5%。相比之下,我国在相同时间段内,平均值为1.4%,odi流量占当期固定资本形成总额比例总体偏小。

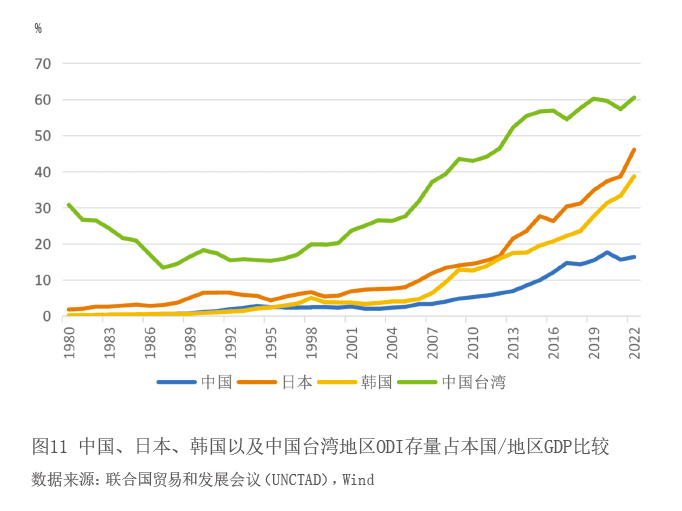

最后,从odi存量占本国/本地区国内生产总值(gdp)比例来看(见图11)。截至2022年末,我国这一比例为16.3%,而韩国为38.7%,日本为46.0%,我国台湾最高为60.5%。odi存量度量了经济体在海外的资本形成,是延伸本国产业链和实现本国居民财富增长、国民收入增加的重要保障,我国的odi存量相对gdp规模较小,发展空间较大。

综上,我国企业“走出去”不仅对我国经济增长、产业转型、国民财富增加意义重大,并且长期具备较大的增长空间。今后,在坚持改革开放的大背景下,可继续充分发挥我国大市场和完整产业链优势,激发企业和市场活力,合理引导企业做大做强和创新升级,为企业参与海外竞争练好内功、培育好土壤,促进企业“走出去”行稳致远。

(本文感谢国家社会科学基金重大项目〔20&zd136〕和教育部人文社科青年基金〔20yjc790018〕的资助)

作者单位:上海交通大学上海高级金融学院